Химическая отрасль в мире

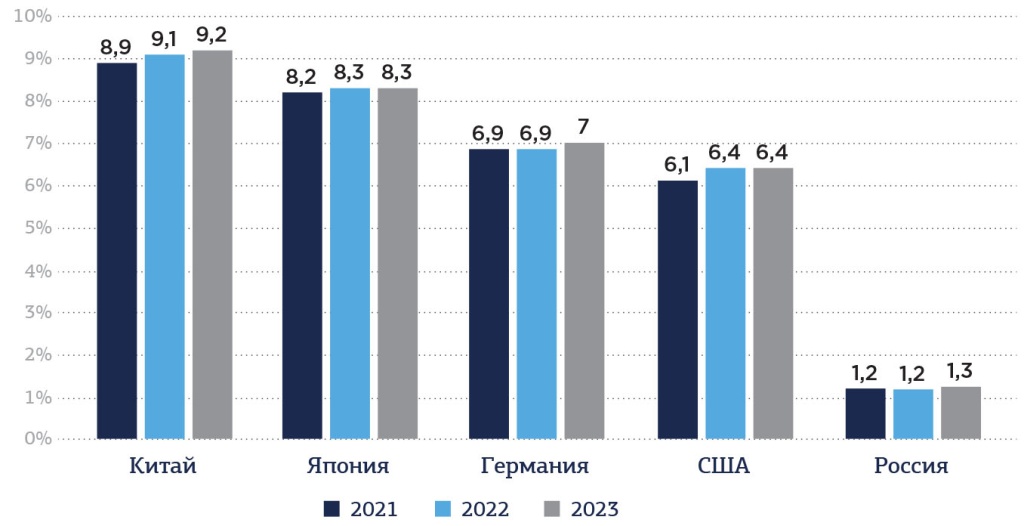

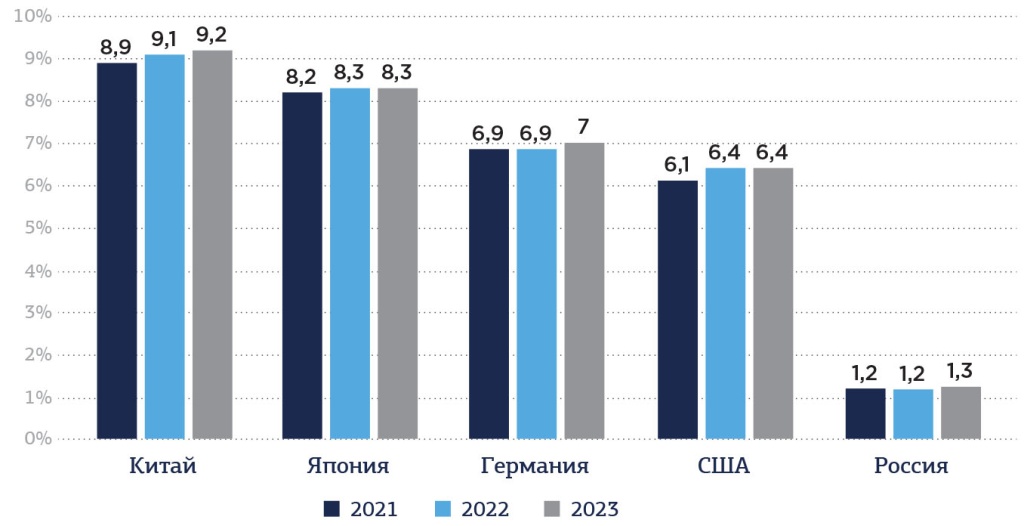

Вклад отрасли в ВВП в разных странах мира неодинаков и в максимальной степени проявляется в Китае.

Рис. 1. Вклад химической промышленности в ВВП ведущих стран мира в 2022 г., %

Источник: по данным ЕМИСС, НИИТЭХИМ

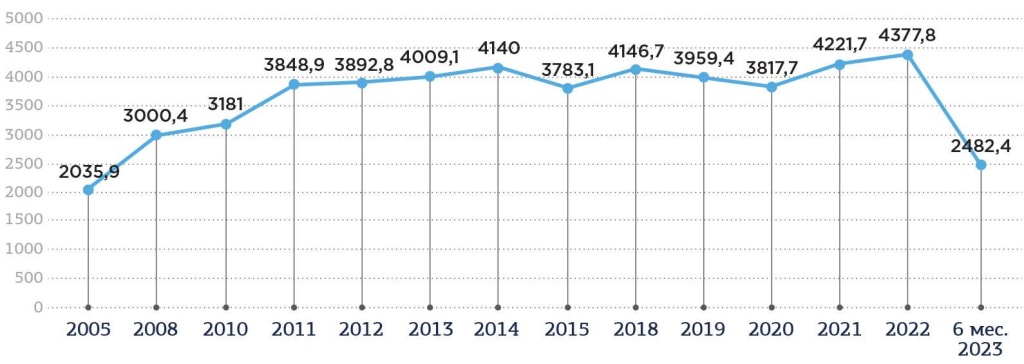

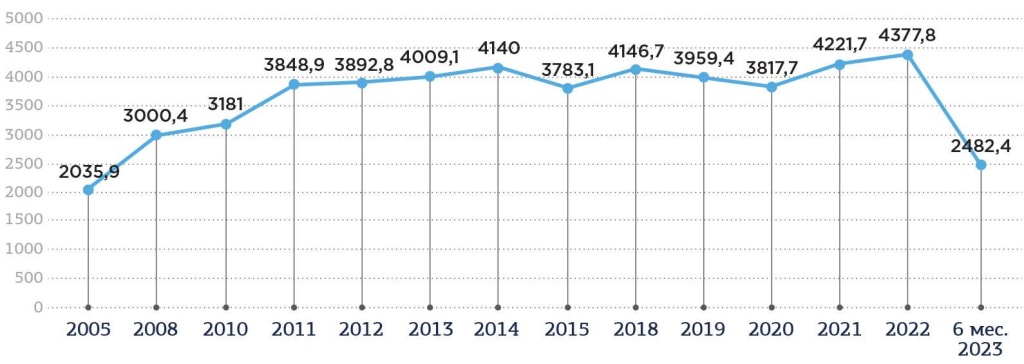

По причине высокой востребованности химической и нефтехимической продукции мировая химическая промышленность развивается по восходящему тренду. По предварительным данным, объем выпуска химической продукции в мире составит порядка 4822,5 млн долл.

Рис. 2. Объемы выпуска химической и нефтехимической продукции в мире в период 2005–2023 гг. млн долл.

Источник: по данным ЕМИСС, НИИТЭХИМ

В 2019–2020 гг., т.е. в годы сужения бизнеса из-за пандемии COVID-19, производство химической и нефтехимической продукции в мире снизилось на 8,6%. По мере восстановления мировой экономики в 2023 г. спрос на товары резко возрос и мировое промышленное производство ежегодно в среднем растет на 7,2%. По итогам 2023 года эксперты прогнозируют производство на уровне 5244,2 млн долл.

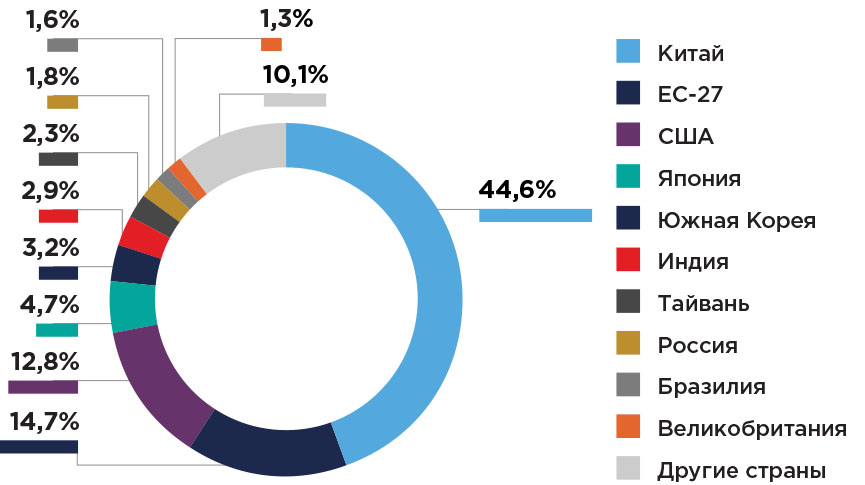

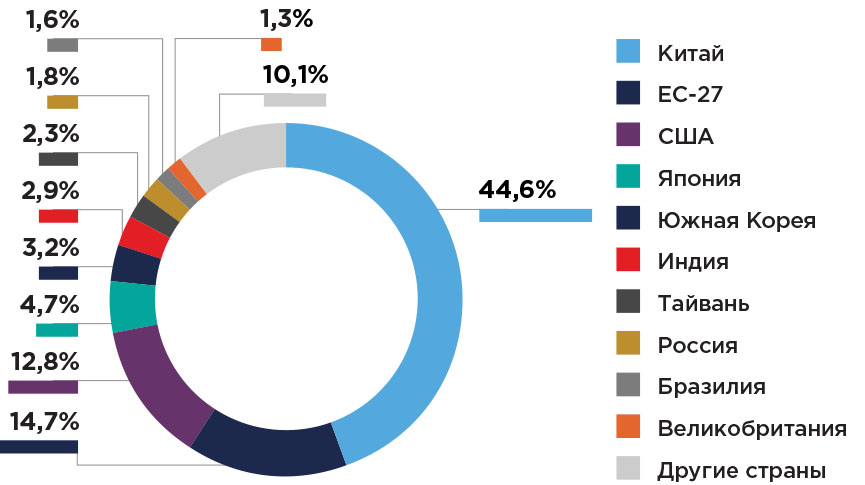

В 2022 году на Китай приходилось примерно 44,6% мировых доходов химической промышленности. В 2022 году это было больше, чем в любом другом регионе мира. Европейский союз занял второе место, но с большим отрывом, с 14,7-процентной долей мировой химической выручки в 2022 году. На третьем месте по производству химической продукции находится США с долей в 12,8%. Россия также входит в первую десятку по темпам химического производства, но занимает только 8-е место в мире с долей 1,8%.

Рис.3. Производство химической продукции по регионам мира по итогам 2022 года, %

Источник: данные https://www.statista.com

Следует отметить, что химическая промышленность стран ЕС переживает сегодня кризис, а загрузка производственных мощностей - ниже нормы. За первое полугодие 2023 года объем производства химического производства в Европе снизился на 13,5% по сравнению с предыдущим годом. Ожидается, что в этом году химическое производство в 27 странах Европейского союза сократится примерно на 8% по сравнению с предыдущим годом, при этом восстановление спроса на химические вещества в Европе не предвидится, согласно оценке Европейского совета химической промышленности Cefic (European Chemical Industry Council).

Прогнозируется, что к 2027 году мировой рынок химической продукции достигнет 7 трлн долларов США, а темпы роста в период с 2023 по 2027 год составят 7% в год.

Рост рынка обусловлен различными факторами, в том числе растущей потребительской базой, растущим спросом на пластмассы, ростом потребления в автомобильной промышленности, подъемом производства косметики, а также расширением деятельности по добыче и переработке нефти. Азия является самым быстрорастущим регионом благодаря таким факторам, как строительство инфраструктуры, индустриализация и разнообразный спрос со стороны конечных потребителей.

Химическая отрасль в России

В России химическая отрасль ориентирована на выпуск крупнотоннажной продукции низких переделов, доля нижних переделов в экспорте – 70,8%.

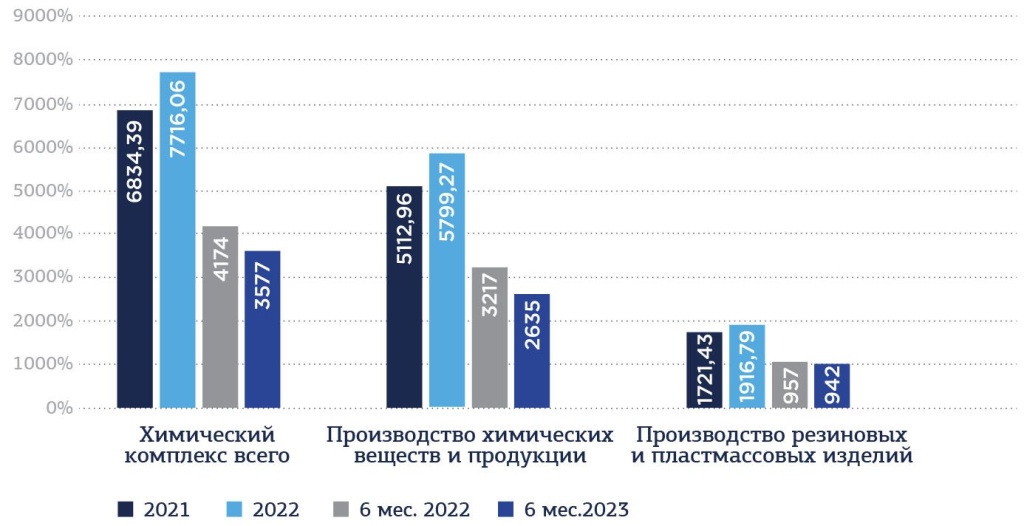

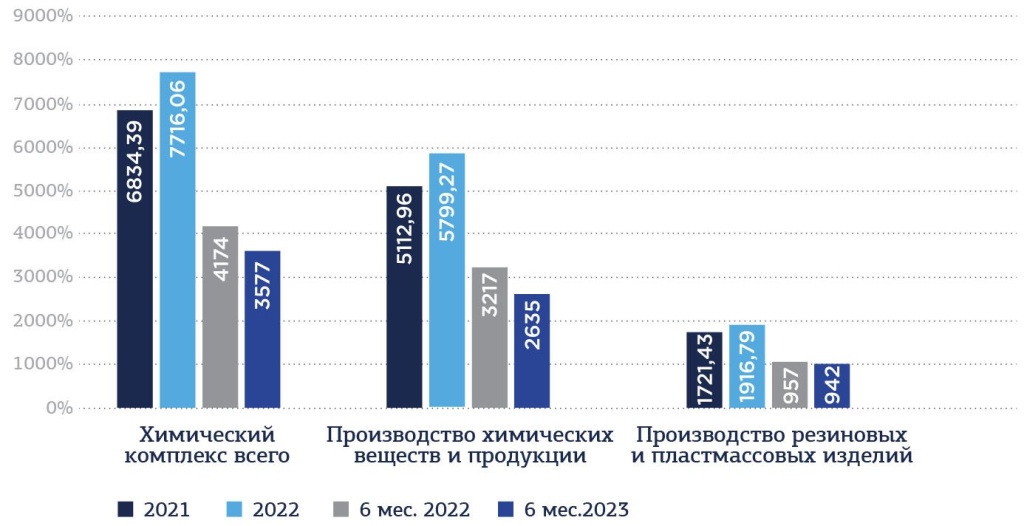

Химический комплекс России в 2022 году показал рост на 12,9% к уровню 2021 года в денежном выражении. В сегменте выпуска химических продуктов и химических веществ рост составил 13,4%, в сегменте производства резиновых и пластмассовых изделий рост – 11,3%. Ожидается, что химический комплекс РФ по итогам 2023 года составит не менее 7,9 трлн руб.

Рис. 4. Показатели работы предприятий химических производств РФ в 2021-2023 гг., млрд. руб.

Источник: Росстат, НИИТЭХИМ

Снижение производства произошло преимущественно из-за падения экспорта химической продукции и в наибольшей степени – экспорта минеральных удобрений. Однако, по итогам 2023 года ожидается рост производства на 3-4%.

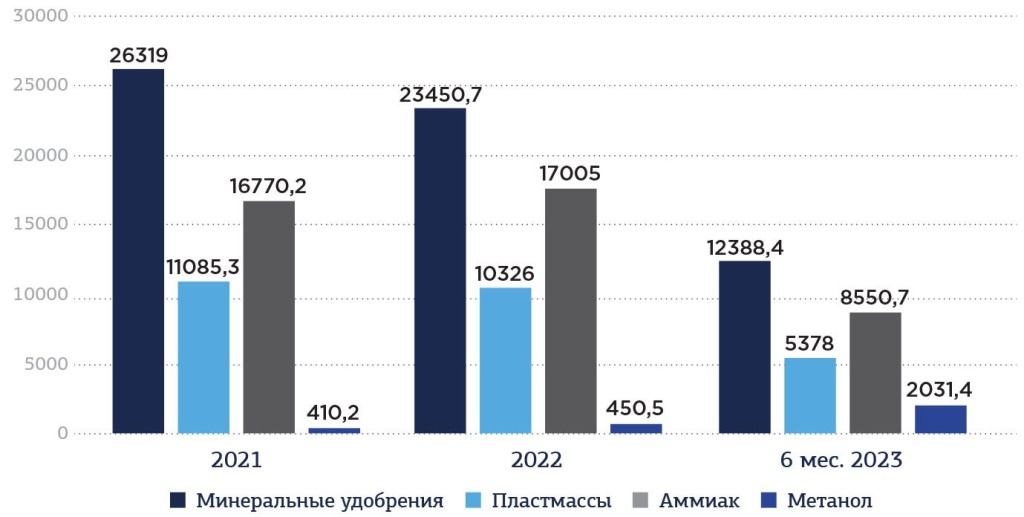

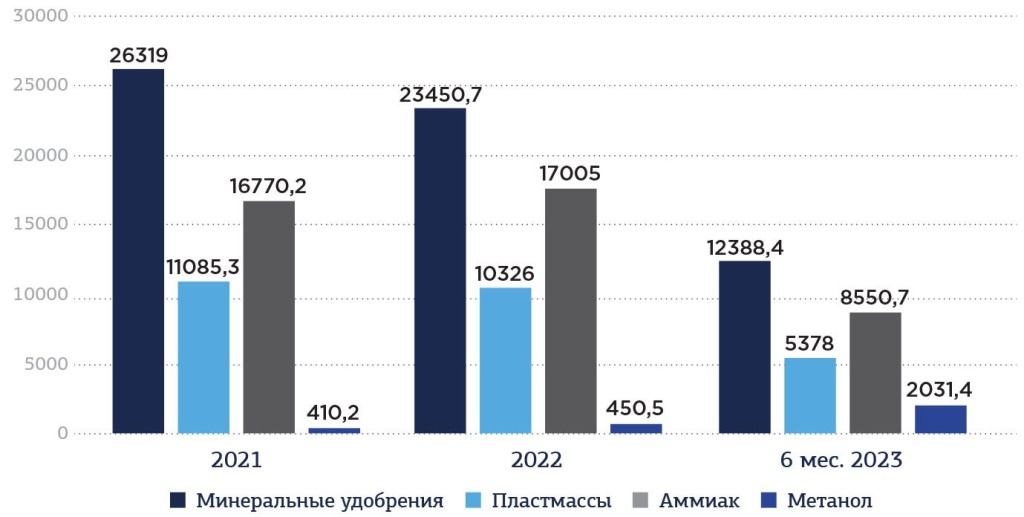

Рис. 5. Производство основных видов химической продукции в промышленности в 2021-2023 гг., млн т.

Источник: Росстат, НИИТЭХИМ

Потребление продукции химической промышленности за последние 5 лет характеризуется положительной динамикой. Потребление основных химических продуктов в 2022 г. составило 6764 млн т.

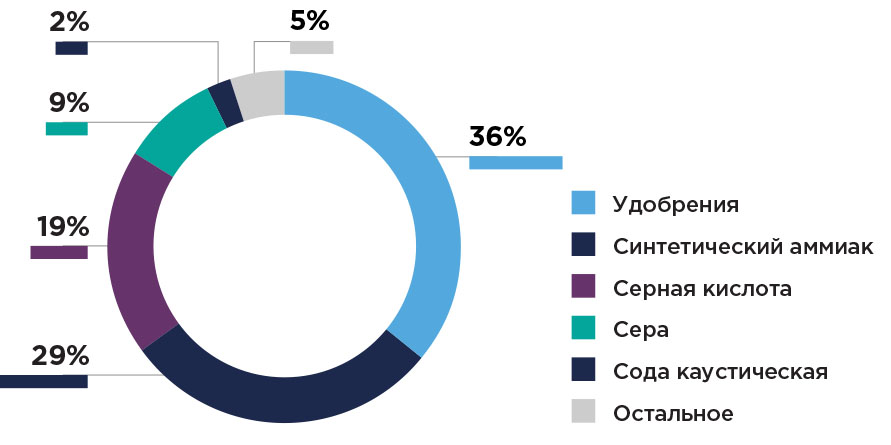

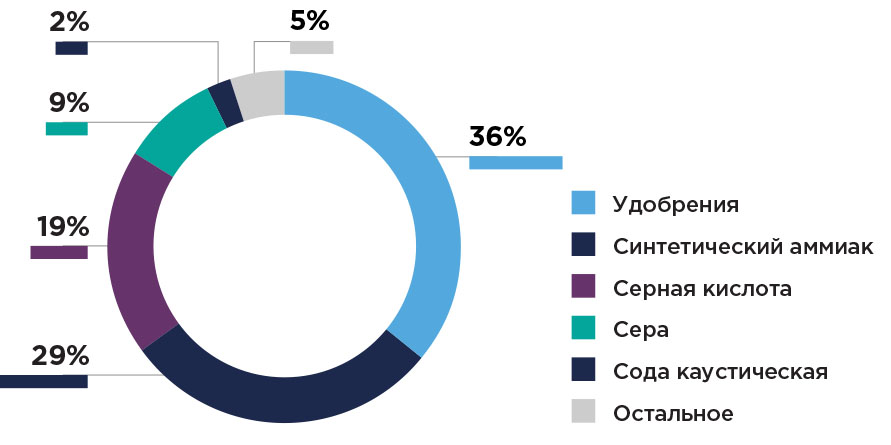

Рис.6. Потребление химической продукции в России в 2023 г., %

Источник: данные Минпромторга

Производство химической продукции территориально развито неравномерно. Основная часть производств находится в европейской части страны по следующим причинам:

-

Близость к сырьевым и ресурсным источникам (в том числе, к трудовым ресурсам).

-

Концентрация районов потребления продукции с точки зрения плотности населения и промышленности.

-

Инфраструктурно-транспортное обеспечение.

Сырьевой фактор имеет решающее значение при размещении предприятий, т.к. в себестоимости его доля доходит до 90%. Производство отличается повышенной энергоемкостью и потребляет пятую часть всех промышленных энергоресурсов. За последние годы большую роль при планировании новых производств стали играть факторы экологии, предоставление территориальных льгот (ТОР, ОЭЗ, технопарки).

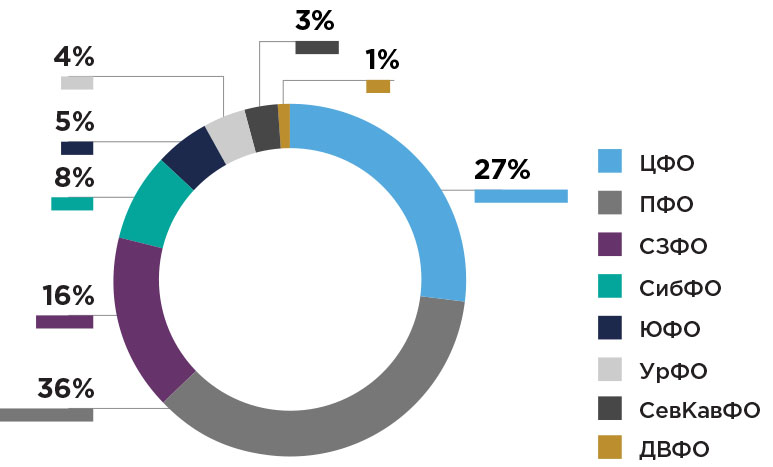

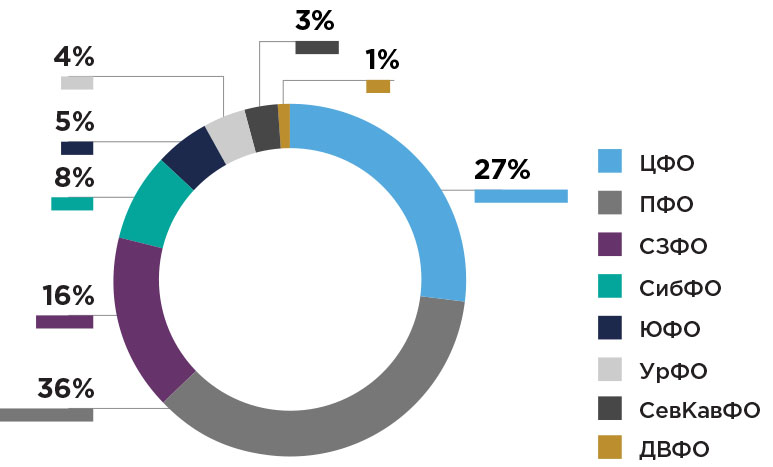

Рис.7. Структура размещения производств по федеральным округам в 2023 году, %

Источник: Росстат

Наибольшая концентрация производств в Приволжском ФО – 36%, в Центральном ФО работает 27% всех химических предприятий, в Северо – Западном – 16%.

В 2023 году наибольший прирост выпуска продукции отмечен в Северо-Западном ФО – на 58,6%, более чем на 30% вырос объем производства в Южном, Дальневосточном и Приволжском ФО.

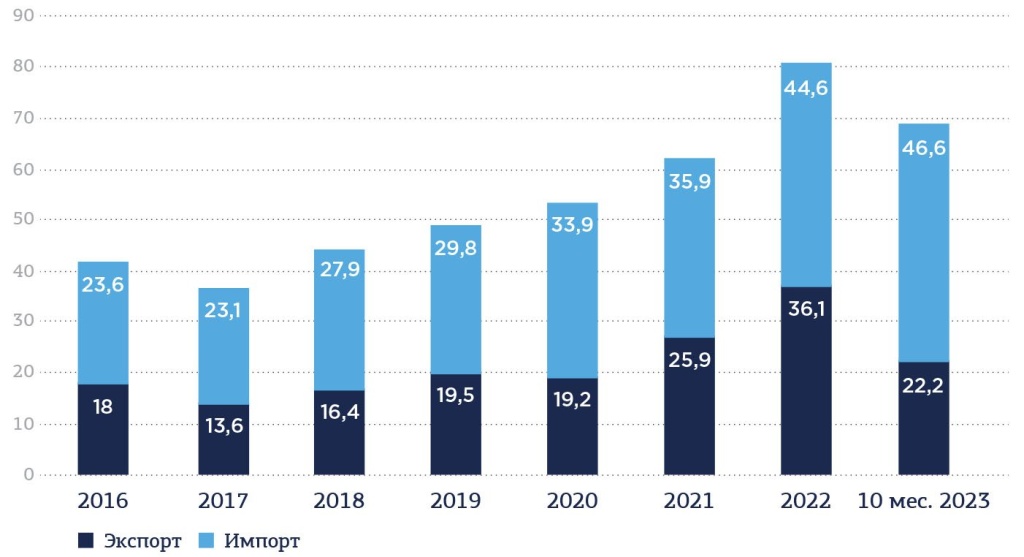

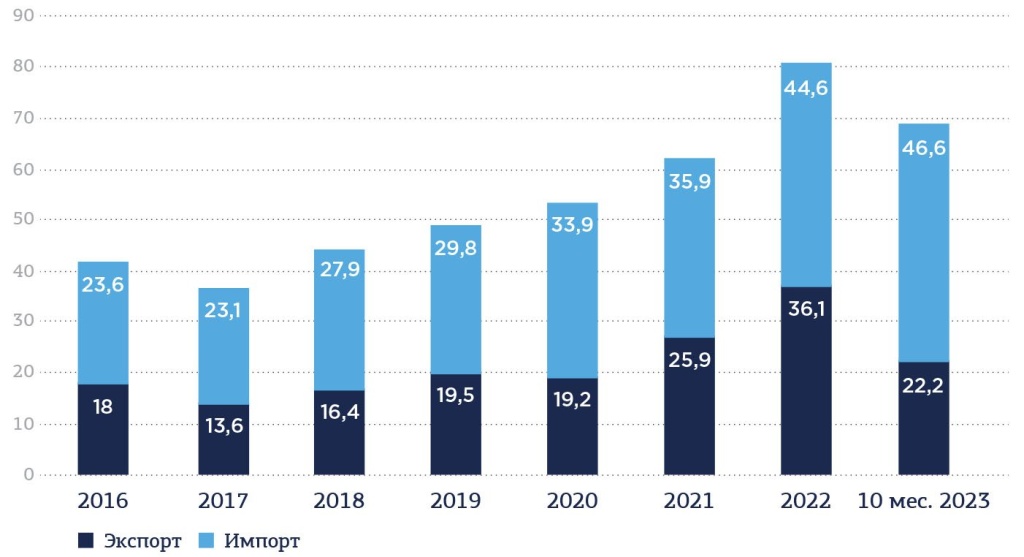

По данным ФТС, экспорт химической продукции из РФ в январе-октябре 2023 года сократился относительно аналогичного периода 2022 года на 37% и составил $22,2 млрд. Импорт продукции химпрома за тот же период вырос на 2,6% до $46,6 млрд.

Рис. 8. Итоги экспорта и импорта товаров химической промышленности Россииза 2016–2023 гг. (в млрд долл.)

Источник: https://rosstat.gov.ru

При этом в 2022 году экспорт химических и нефтехимических товаров вырос благодаря росту мировых цен на обширный перечень химической продукции, который наблюдался и в 2021 году. Основным экспортным продуктом химического комплекса России в 2022 году были минеральные удобрения, синтетические каучуки, а также основные крупнотоннажные пластмассы в первичных формах (в сумме экспорт полиэтилена, полипропилена, поливинилхлорида и полистирола составляет 8% от экспорта химического комплекса).

Государственная поддержка химической отрасли в России

Государство, понимая важность мало- и среднетоннажной химии, активно поддерживает отрасль. Только за 2022 год предприятия химпрома получили господдержку почти на 30 млрд рублей. В том же году Фонд развития промышленности предоставил льготные займы на реализацию 44 проектов в химической отрасли на 19,5 млрд руб. По итогам 2023 г. объем господдержки химической отрасли, оказанный через субсидирование НИОКР, инструменты Кластерной инвестиционной платформы (КИП) и Фонда развития промышленности (ФРП), составит порядка 16,5 млрд руб. Это еще раз подчеркивает востребованность и необходимость развития данной сферы. На 2024-2025 годы предусмотрено 5 млрд рублей на разработку (НИОКР) и субсидирование кредитов на инвестпроекты в сфере мало-и среднетоннажной химии.

Правительство РФ ведет работу, направленную на восстановление компетенций в мало- и среднетоннажной химии. В 2017 г. правительством была утверждена дорожная карта развития мало- и среднетоннажной химии, целевые ориентиры которой, закрепленные в 2020 г., предполагают увеличение объема выпуска малой и среднетоннажной химии к 2025 г. на 30%, а к 2030 г. - на 70%.

В числе реализуемых и планируемых мер Правительства РФ в сфере развития химической отрасли:

-

на 2023 и 2024 гг. правительство РФ дополнительно предусмотрело 5 млрд руб. на НИОКР и субсидирование кредитов на инвестпроекты,

-

идет отработка механизмов долгосрочной поддержки отрасли как минимум до 2030 г., что позволит дать предприятиям более дальний горизонт планирования,

-

правительство РФ фокусируется на преодолении структурных ограничений развития мало- и среднетоннажной химии, работа идет по 3 направлениям:

-

формирование в России полного цикла производства основных веществ, без пробелов в цепочках создания стоимости и пропуска переделов,

-

субсидирование на этапе строительства процентной ставки в рамках кластерной инвестплатформы, чтобы улучшить экономику проектов малотоннажной химии,

-

научно-технологическое и кадровое развитие отрасли на базе инженерных, инжиниринговых центров профильных вузов с химическим уклоном.

Меры по этим трем направлениям Минпромторг объединяет в комплексный проект импортозамещения по критической химической продукции.

Проект был представлен в правительство на профильной стратегической сессии, завершить работу по утверждению проекта планируется в первом квартале 2024 г.

Основной целью создания проекта является снижение импортозависимости химической промышленности через выстраивание производственных цепочек от сырья до готовой продукции.

Задачи проекта:

-

Удовлетворение потребности промышленности Российской Федерации в критической химической продукции

-

Научное и кадровое обеспечение отрасли

-

Создание экосистемы технологического развития в химии на основе федеральных центров компетенций, объединяющих в кооперации науку, инжиниринг и производство

Таблица 1 - Основные продуктовые направления проекта технологического суверенитета. Минпромторг октябрь 2023

|

Основные продуктовые направления

|

Количество молекул

|

|

Химические производственные цепочки

|

|

|

Фосфорная – от производства желтого фосфора до широкого спектра фосфорорганических эфиров и гербицида глифосата

|

23

|

|

Хлороорганическая – от эпихлоргидрина до эпоксидных смол, от монохлоруксусной кислоты до КМЦ, полиаминокарбоновых кислот и глицина

|

27

|

|

Полиэфирная – от параксилола к ТФК и полиэфирному волокну и ПЭТ-пластику, от неопентилгликоля к полиэфирным смолам

|

9

|

|

Полиуретановая – от анилина и окиси пропилена к изоцианатам и полиуретанам

|

7

|

|

Спецполимерная – производство СВМПЭ, арамидного волокна и сырья для его производства

|

21

|

|

Кремнийорганическая – от метилхлорсиланов к кремнийорганическим жидкостям и силиконам

|

26

|

|

Развитие индустрии интермедиатов и чистых веществ

|

|

|

Действующие вещества для ХСЗР

|

28

|

|

Сырьевые компоненты для производства АФС

|

100+

|

|

Производство особо чистых веществ и вспомогательных химикатов для радиоэлектронной промышленности

|

100+

|

|

Производство мало и среднетоннажных интермедиатов, продуктов и растворителей

|

100+

|

|

Развитие географических химических центров

|

|

|

Произведено на восстановленных химических предприятиях Донецкой и Луганской агломерацией

|

62

|

|

Произведено на воссозданном центре химии в г. Усолье-Сибирское

|

20

|

В 1 квартале 2024 года Минпромторг РФ планирует утвердить проект технологического суверенитета «Импортозамещение критической химической продукции». Уже известно, что он будет предполагать создание нескольких центров химического производства, ключевой из которых расположат в Усолье-Сибирском. В рамках мегапроекта планируется развивать производства фосфорной цепочки, хлорорганики, полиэфирной цепочки, спецполимеров и другие направления. Общий инвестиционный бюджет химической отрасли до 2030г. намечается в районе 2 трлн руб., из которых 500 млрд рублей могут составить расходы федерального бюджета.

Ключевым для мегапроекта должен стать Федеральный центр химии в Усолье-Сибирском. Его оператором выступает недавно созданная крупная химическая корпорация «Росхим». В ходе разработки концепции центра провели анализ 341 продукта. В итоге анализа и обсуждения в Усолье-Сибирском было предложено запустить 51 производство, на которых планируется производить более 1000 номенклатурных позиций.

На первом этапе предполагается запуск производства желтого фосфора (до 50 тыс. тонн). На втором – производства хлорной цепочки по методу мембранного электролиза с дальнейшим производством треххлористого фосфора (99 тыс. тонн в год). Получаемые попутно соду и водород планируется применять в производстве других продуктов. Третий этап – запуск производства глифосата. Также часть хлора будет направлена на производство эпихлоргидрина, а тот уже – на производство эпоксидных смол.

Также оператор видит в перспективе на промышленной площадке создание некоего подобия технопарка для малого и среднего бизнеса, работающего в малотоннажной химии с продукцией основного производства Федерального центра химии. К слову, проект по подобный схеме уже реализуется «Сибуром» в Нижнекамске (Татарстан) и обсуждается в Свободном (Амурская область).

Перед отечественной химической отраслью сегодня поставлены масштабные задачи по ускоренному развитию наукоемких направлений, в том числе мало– и среднетоннажной химии.

На сегодня министерство промышленности и торговли выбрало 16 производственных цепочек, основываясь на которых, можно будет выпускать в России большую часть продуктов малой и среднетоннажной химии. Например, цепочка монохлоруксусной кислоты, фосфорная цепочка, цепочки полиуретанов и так далее. По 11 направлениям уже есть потенциальные инвесторы. Виды поддержки предусмотрены для всего цикла проектов. В частности, на стадии НИОКР можно воспользоваться субсидиями, принятыми для импортозамещающих проектов и проектов, ориентированных на экспорт. Кроме того, предусмотрены и гранты на реинжиниринг производственных процессов. А меры поддержки на промышленной стадии - это кластерно-инвестиционная платформа и субсидирование ставки по кредитам, промышленная ипотека и льготные займы от Фонда развития промышленности. На этапе готовой продукции компенсируется часть затрат на логистику, а также на разрешительные процедуры для допуска на внешние рынки (включая сертификацию). Действуют и гранты на обратный инжиниринг, а также на поддержку центров инженерных разработок.

Малотоннажная химия сегодня получает целевую поддержку и в рамках федерального проекта по развитию производства новых материалов. По проекту в 2022 году министерство выделило 39 таким производствам сумму в размере 4 млрд рублей. В 2023 году осуществлена поддержка проектов по НИОКР на 1,3 млрд рублей, а также предоставлены субсидии по кредитным ставкам примерно на 1 млрд рублей.

Что касается микротоннажной химии, то поддержка этого сегмента подотрасли началась только в 2023 году: по поручению президента РФ по итогам конгресса молодых учёных. Министерство образования и науки совместно с рядом заинтересованных организаций прорабатывает возможность организации таких производств на базе вузов и научных центров. Министерство уже предложило перечень из 18 вузов, в которых есть необходимое оборудование и компетенции.

Проекты мало- и микротоннажной химии, получающие господдержку, выйдут на индустриальный уровень в 2025–2029 годах. В среднем такие проекты окупаются за 3-5 лет.

Кроме того, в правительстве прорабатывается еще один механизм поддержки химической отрасли путем расширения закона о ГЧП на проекты по производству необходимых конкретных химических компонентов, но рентабельность которых низка или находится в отрицательной зоне.

Крупнейшие представители химической отрасли России

К наиболее крупным компаниям химической промышленности России, которые занимают лидирующие позиции не только в стране, но и в мире, относятся: Сибур Холдинг (Москва), Салаватнефтеоргсинтез (Салават, Башкортостан), Нижнекамскнефтехим (Нижнекамск, Татарстан), Еврохим (Москва), Уралкалий (Березники, Пермский край), Акрон (Великий Новгород).

Выручка предприятий химической промышленности за 9 месяцев 2023 г. снизилась на 28,3 % по сравнению с уровнем 2022 г.

Таблица 2 – Выручка крупнейших компаний химической промышленности в 2019–2023 гг., млн руб.

|

Компания

|

Выручка, млн.руб

|

Темп роста

|

| |

2019

|

2020

|

2021

|

2022

|

9 мес. 2023

|

|

|

ПАО «СИБУР Холдинг»

|

462

950

|

428

706

|

731

176

|

826

159

|

745

378

|

+5,5 %

|

|

АО «МХК «ЕвроХим»

|

45

240

|

61

810

|

88

350

|

107

247

|

104

471

|

+34%

|

|

ПАО «ФосАгро»

|

26

730

|

62

948

|

119

621

|

569

522

|

328

900

|

-23,4%

|

|

ПАО «Уралкалий»

|

170

411

|

154

662

|

268

990

|

299

154

|

177

823

|

- 26%

|

|

ПАО«Нижнекамскнефтехим»

|

200

693

|

175

309

|

227

326

|

257

488

|

159

361

|

- 23,6%

|

|

АО «ОХК “Уралхим”»

|

78

086

|

82

779

|

84

382

|

н/д

|

н/д

|

-

|

|

ПАО «Акрон»

|

67

112

|

66

469

|

125

444

|

180

565

|

130

533

|

-34%

|

|

АО «Башкирская содовая

компания»

|

48

256

|

48

323

|

58

956

|

85

907

|

420

423

|

- 22,4%

|

|

ПАО «Казаньоргсинтез»

|

72

440

|

62

793

|

106

389

|

115

413

|

76

512

|

-17,8%

|

Источник: по данным отчетности компаний

Инвестиции в основной капитал химических предприятий (крупных и средних) России в первом полугодии 2023 года достигли 342,5 млрд рублей.

Прирост относительно 6 месяцев прошлого года составил 4,8%. Рост инвестиций зафиксирован во всех федеральных округах, кроме Центрального и Уральского. В 2022 – 2023 годах в России реализован 81 крупный проект. Наибольшее число новых проектов запущено в Татарстане, Башкирии, Пермском крае и Нижегородской области. Основная доля проектов относится к производству пластмасс и синтетических смол (28%), продуктов органического (8%) и неорганического синтеза (10%).

До 2025 года запланировано еще 126 проектов. Большинство из них относится к производству пластмасс и синтетических смол (22%), неорганических продуктов (18%), минеральных удобрений (11%), продуктов органического синтеза (11%).

Так, ПАО «АКРОН» в июле 2023 в Великом Новгороде компания «Акрон» запустила новое производство гранулированного карбамида. Пуск установки – очередной этап программы глубокой модернизации производства карбамида, старт которой был дан в 2012 году. За это время суммарная мощность производства продукта выросла до 2,1 млн тонн в год. Это позволило предприятию стать крупнейшим производителем карбамида в Европе. Удобрение применяется при выращивании различных сельскохозяйственных культур. Кроме того, новое производство мощностью 70 тыс. тонн в год обеспечило 40 жителей Новгорода рабочими местами

Компания «Метафракс Кемикалс» летом 2023 года запустила производство аммиака, карбамида и меламина в г. Губаха Пермского края. Комплекс расположен на территории 30 га. Причем установка по производству аммиака будет работать по-новому: на чистых газах, без парового риформинга. Это позволит предприятию в два раза снизить прямые выбросы углекислого газа в атмосферу. Кроме того, отходящие газы производства меламина будут возвращены в производство. Ожидается, что на заводе будет производиться около 600 тыс. тонн карбамида, более 300 тыс. тонн аммиака и 41 тыс. тонн меламина в год. На данный момент это крупнейший производственный объект 2023 года. Помимо выпуска важной продукции комплекс обеспечил рабочими местами 387 человек. Для сотрудников предприятия построены 6 многоэтажных домов.

Компании «Эрготек» удалось в кратчайшие сроки модернизировать производство и на 40% увеличить выпуск клеев до 10 тыс. тонн в год. Отечественный производитель предлагает клеи-расплавы с остаточной липкостью, гранулированные клеи-расплавы и клеевые стержни, которые используются при изготовлении гибкой упаковки, древесных плит, фанеры, самоклеящихся материалов, матрасов и других товаров. Предприятие обеспечивает своейпродукцией крупнейших российских производителей матрасов, изоляционных материалов, фанеры и пр. Отметим, сегодня 80–85% термоклеев и их аналогов в Россию поставляется из-за рубежа. И увеличение объемов производства позволит «Эрготеку» заместить около 6% рынка

Компания «Никатор» запустила в индустриальном парке «Ворсино» под Калугой завод по производству добавок для полимеров. На новом предприятии площадью 1500 кв. м введена в эксплуатацию высокоскоростная производственная линия по выпуску меловых наполнителей и белых суперконцентратов красителей для пластиков мощностью до 60 тыс. тонн в год. При этом сырье, которое используется в их производстве, почти полностью отечественное. Уровень локализации, как отмечают в компании, составляет 95%. Меловые наполнители востребованы при производстве продукции из полиэтилена и полипропилена. Их добавление позволяет снизить себестоимость конечного продукта, а также придать ему необходимые свойства. В свою очередь, суперконцентраты применяются для окрашивания пластика и используются в производстве посуды, детских игрушек, пленок, труб, пакетов и пр.

В целом, вопрос развития российской химической промышленности – это глобальная часть стратегии по снижению зависимости страны от импорта, а также обеспечению всех отраслей отечественного производства необходимым сырьем и продукцией. Химическая промышленность столкнулась с трудностями на фоне санкций, основными проблемами являются низкая доступность технологий и современного оборудования, а также привлечение финансирования. Сегодня перед компаниями химической отрасли стоят новые вызовы по наращиванию производственного и научного потенциала, развитию промышленных кооперационных связей и инфраструктуры, формированию кадрового резерва. В текущих условиях у промышленных компаний появляется уникальный шанс для быстрого рывка и динамичного роста в части импортозамещения целого ряда продукции и технологий для ключевых отраслей экономики страны.

Перед отечественной химической отраслью сегодня поставлены масштабные задачи по ускоренному развитию наукоемких направлений, в том числе мало– и среднетоннажной химии. При комплексной государственной поддержке химическая промышленность России сможет обеспечить работу практически всех сфер народного хозяйства и стать одним из ключевых драйверов достижения технологического суверенитета. Сегодня правительство РФ прорабатывает механизмы долгосрочной поддержки химической отрасли – как минимум до 2030 года. Для преодоления структурных ограничений развития отрасли Минпромторг работает над мерами поддержки, нацеленными на формирование полного цикла производства основных веществ, увеличение рентабельности заводов малотоннажной химии (преференции кластерной инвестиционной платформы), а также на научное, технологическое и кадровое развитие отрасли. Все эти меры будут объединены в комплексный проект импортозамещения критической химической продукции.

Источник: Деловой Профиль